Artykuł jest wpisem z serii luźnych przemyśleń autora o wpływie jaki może wywrzeć technologia blockchain na całym świecie. W tym artykule poruszona jest szeroko rozumiana bankowość. W kolejnych wpisach autor postara się poruszać kolejne tematy i rozwiązania jakie oferuje dana technologia w praktyce.

Czy blockchain i stojąca za nim technologia mają szansę doprowadzić do prawdziwej światowej rewolucji?

To pytanie zadaje sobie każdy początkujący amator kryptowalut zaraz po tym jak przekona się czym jest zdecentralizowany rejestr transakcji oraz jak działa blockchain. W poniższym artykule streszczona jest krótka historia pieniądza oraz wyjaśniono jakie aspekty współczesnej polityki monetarnej może poruszyć technologia blockchain.

Wymiana dóbr dawniej…

Od zarania ludzkości system wymiany wartości najpierw w postaci barteru a następnie w postaci monetarnej opiera się na jednej najważniejszej zasadzie dotyczącej całego handlu czyli zaufaniu do środka płatniczego. W dawnych plemionach, które liczyły najwyżej kilkaset lub kilka tysięcy osobników, zaufanie to mogło być w prosty sposób weryfikowane, niepotrzebne były monety ani pieniądze. Można założyć że wymiana barterowa nie dokonywała się w takich społecznościach zawsze “tutaj i teraz” (tak jak współczesna wymiana pieniądza na dobro). Ta wymiana dokonywana była przy wykorzystaniu nośnika jakim było zaufanie. To zaufanie pozwalało np. w srogiej zimie dokupić rolnikowi drzewo na opał od drwala. Następne zbiory miały miejsce dopiero za pół roku – drwal zaufał i poczekał a w przypadku kłamstwa i oszustwa społeczność nieuczciwego delikwenta szybko doprowadzała przed sąd. Wbrew obiegowej opinii rzeźnik nie musiał iść na targ i wymieniać kawałków mięsa na drzewo itp. Wszystko odbywało się w ramach jednej społeczności na zasadzie zaufania. Ludzie “potwierdzali” transakcję swoim zaufaniem i dzięki temu mogli egzekwować ją później w czasie. Co ciekawe mamy tutaj podwójną funkcję zaufania w postaci nośnika płatności oraz kredytu zaufania. Wyłącznie na potrzeby artykułu pozwoliłem sobie podzielić transakcje barterowe na bezpośrednie oraz pośrednie. Oczywiście w miarę wzrostu rozmiarów danego społeczeństwa musiały się wytworzyć bardziej wyrafinowane mechanizmy wymiany ale o tym za chwilę…

Wymiana barterowa i zaufanie

Wymiana barterowa w postaci bezpośredniej wymiany jednych dóbr na inne była tylko małym wycinkiem całej wymiany opartej na zaufaniu. Ciekawostką jest fakt że taka podstawowa wręcz forma wymiany w handlu ma się dobrze do dzisiaj. Z naszego rodzimego podwórka możemy sobie przypomnieć że podobny system do niedawna funkcjonował w Polsce. W czasach komunizmu nasza krajowa waluta czyli Złoty był powszechnie dostępnym środkiem płatniczym za który można było nabywać (teoretycznie) wszystkie artykuły i usługi.. Problem w tym że w rzeczywistości bywały okresy że ciężko było nabyć dobra za obowiązującą walutę z uwagi na niedobory i chroniczne braki w państwowych sklepach. W tamtym okresie ugruntowało się nasze jakże polskie słowo “załatwić”. “Za komuny” można było sobie “załatwiać” wiele artykułów, usług czy nawet posad. Załatwianie polegało na tym że ktoś miał przywilej pierwszeństwa w zakupie artykułów, usług, czasami odpłatnie a czasami nieodpłatnie w zamian za inną “przysługę”. Oczywiście nie jest to forma klasycznej wymiany barterowej a raczej jej dalece zmodyfikowana forma. Co ciekawe w obecnej Polsce “wolnorynkowej” ciągle słyszy się o miejscach (szczególnie w administracji państwowej), w których “załatwianie” funkcjonuje i ma się dobrze do dnia dzisiejszego. Środek wymiany dóbr w postaci załatwiania działał też w określonym kontekście i dla określonej zbiorowości – tak można streścić słowo “załatwić” w polskim języku czyli nośnik zaufania. Taka wymiana wbrew pozorom jest bardzo wydajna i tania – można rzec że wręcz darmowa bo nie ma opłat za przelewy ani za wydanie karty – wystarczy tylko znajomość z kimś ważnym z danej grupy albo zapamiętana twarz. System ten posiada jednak jedną zasadniczą wadę: funkcjonuje dobrze tylko w małych społecznościach gdzie wszyscy o wszystkich mają wyrobione zdanie oraz zaufanie do siebie. Rozrost społeczności sprawia że ciężko byłoby pamiętać wszystkich uczestników gry rynkowej. Taka wymiana więc nie ma sensu w dużych miastach liczących po kilkaset tysięcy lub kilka milionów mieszkańców. Zaraz powiecie że w PRLu funkcjonowało to dobrze w miastach, które liczyły po kilkaset tysięcy osób? Tak funkcjonowało ale zawsze dotyczyło określonej grupy w danym kontekście a więc te grupy działały w pewien sposób niezależnie od siebie i dodatkowo w tajemnicy ponieważ oficjalnie “załatwianie” kojarzyło się ze spekulacją i było zakazane. “Załatwiało” się między innymi: dolary od cinkciarza/konika bo nie każdy mógł tak po prostu kupić – spekulacja walutą była ścigana i karana więc konik musiał wiedzieć komu sprzedawał. Załatwiało się posady od dyrektora i tutaj też dyrektor wolał wiedzieć że ma do czynienia ze znajomym znajomego, który w podzięce “załatwił” większy staż członkowski w oczekiwaniu na mieszkanie itp.

W poszukiwaniu zaufania

W poszukiwaniu idealnego środka wymiany wartości, który mógłby zastąpić używany barter człowiek starał się upowszechnić jakiś nośnik wymiany dóbr. Najpierw były to przedmioty do barteru pośredniego takie jak sól, skóry zwierząt itp, następnie różnego rodzaju muszelki, ozdoby, kamienie szlachetne a ostatecznie złoto. Muszelki miały wartość znikomą, musiały być określonego rodzaju, kształtu lub w określony sposób spreparowane (nawinięte na sznurki itp.) Sprawiało to że “podrabianie” muszelek zajmowało tyle samo czasu co ich produkcja a znikoma wartość nie rekompensowała poniesionego trudu i czasu na fałszowanie. Znikoma wartość sprawiała że “większe wymiany” musiały angażować coraz to większe ilości muszelek – brakowało więc większego nominału (można było splątać 10 sznurów po 100 muszelek w jedno pęto ale nadal zajmowały objętościowo tyle samo). W większych społecznościach przenoszenie najpierw dużej ilości towarów a następnie tej samej ilości muszelek nie miało sensu. Ozdoby i kamienie szlachetne były dobre dla większych transakcji ale ich niepodzielność nadal utrudniała handel dla mniejszych transakcji. Wynika to z faktu tzw. kursu wymiany – jeśli ktoś miał drogocenny kamień to nie zawsze znalazł kupca z wystarczającą ilością dóbr aby wymienić cały kamień. Idealnym rozwiązaniem było złoto, podzielne i powszechnie akceptowalne przez każdego kupca – idealny nośnik zaufania i wartości.

Złoto jako uniwersalny nośnik wartości

Złoto towarzyszyło człowiekowi od początku dziejów i od początku pełniło też rolę pieniądza, dawało się łatwo dzielić. Ludzie szybko wpadli na pomysł odmierzania określonej ilości złota i na tej podstawie najpierw państwa a następnie wydzielone do tego banki zaczęły bić różne nominały monet odpowiadające zawartej w nich ilości złota. Złoto w postaci monet wydawało się być idealnym pieniądzem i w takiej formie towarzyszyło człowiekowi przez wiele stuleci.

Obecnie złoto jest uznawane w międzynarodowej wymianie handlowej w każdym zakątku świata, pomimo że nie jest powszechnie akceptowalne jako pieniądz to z powodzeniem możemy wymienić złotą monetę na lokalną walutę w prawie każdym zakątku świata. Niestety złoto ma szereg wad i przez to nie sprawdza się jako pełnoprawny pieniądz na co dzień. Złoto można łatwo “popsuć” poprzez dodanie dużej ilości innych stopów metali takich jak srebro lub miedź. Państwa bijące w przeszłości własne złote monety w czasach kryzysu decydowały się na takie psucie pieniądza przez dodawanie zbyt dużej ilości gorszego metalu do stopu co dzisiaj nazwalibyśmy inflacją pieniądza. Pieniądz oparty na złocie był więc podatny na “psucie” i przez to na wzrastającą inflację. Nie tylko państwa miały monopol na psucie złotego pieniądza. Wszelkiej maści fałszerze również wykorzystywali tę podatność złota na łączenie się z innymi metalami i wprowadzali do obiegu fałszywe monety. Duże transakcje wymagały dużych ilości złota. Duże ilości złota były z kolei łakomym kąskiem dla bandytów, złodziei i piratów. Historia w każdym niemalże zakątku globu jest pełna opowiadań o zrabowanych i ukrytych skarbach ze złota. Transport złota na większe odległości musiał angażować większą ilość sprzętu i ludzi a przez to był drogi i bardzo ryzykowny. Kolejne odkrycia nowych złóż złota oraz kolejne tzw. gorączki złota sprawiały że kruszec ten w różnych okresach historii miewał duże wahania podaży a co za tym idzie również duże zmiany ceny. Pomimo wszystkich wad w przechowywaniu, transportowaniu oraz obróbce złoto jest niepodważalnym, trudnym do sfałszowania nośnikiem zaufania i do dnia dzisiejszego jest uznawane na całym świecie.

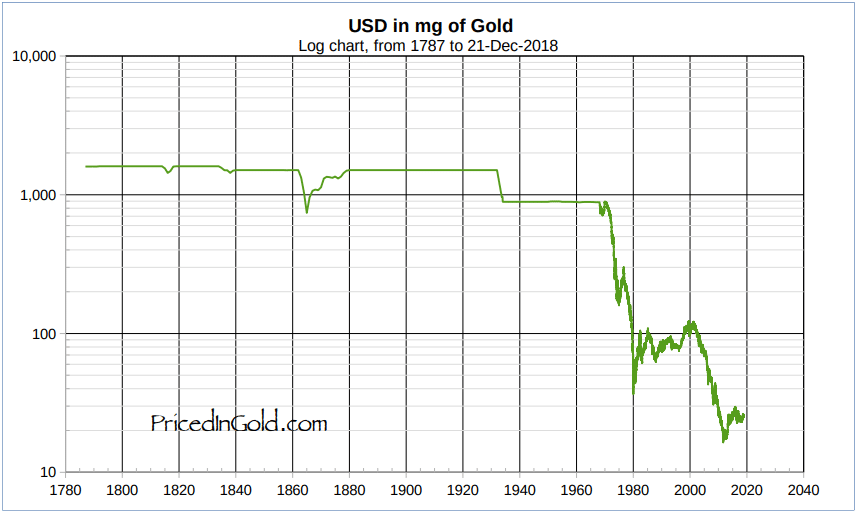

Złoto stało się szybko uniwersalnym środkiem płatniczym na całym świecie dzięki niemu opracowano system waluty złotej. System waluty złotej jest hybrydą pieniądza papierowego oraz pieniądza złotego. Bank Centralny danego państwa przechowywał w swoim skarbcu określoną ilość złota (wyrażoną w określonej ilości złota przeważnie najczystszej próby) i na tej podstawie mógł emitować odpowiednią ilość pieniądza papierowego, nazywało się to parytetem złota i oznaczało że dana jednostka papierowego pieniądza ma pokrycie w określonej ilości złota zdeponowanej w banku centralnym. Na przykładzie dolara amerykańskiego możemy prześledzić poniżej jak wyglądała wartość 1 $ w przeliczeniu na ilość złota na początku było to ponad 1504mg a obecnie jest to ok. 25mg.

Do roku 1933 wartość dolara była z małymi wyjątkami stała w stosunku do ilości zawartego weń złota. W 1933 roku USA zniosło wymienialność dolara za złoto dla własnych obywateli. Dodatkowo zmniejszyło parytet z dotychczasowych 1504mg złota za 1$ do 888mg za 1$. Parytet obowiązywał nadal dla wymiany międzynarodowej i pomiędzy bankami innych państw. Ostatecznie USA w 1971 roku wycofały się z tego parytetu a wartość dolara szybko spadła do 40mg za 1 dolara w 1980 roku. W praktyce siła nabywcza dolara przez niecałe 100 lat spadła znacznie. 1$ z 1932 to było 1504mg złota które byłoby warte obecnie 61$. Jak widać wartość dolara spadła 60x w ciągu niecałych 100 lat.

Pieniądz fiducjarny – przepis na ciągły wzrost?

Obecnie wykorzystywanym etapem ewolucji pieniądza jest pieniądz fiducjarny – czyli w większości krajów pieniądz papierowy lub elektroniczny oparty na zaufaniu do instytucji emitującej (zazwyczaj Bank Centralny). Nie ma już parytetu złota ani innych kruszców. Wartość pieniądza jest ustalana na zasadzie umowy między bankiem centralnym a państwem. Oznacza to że każda złotówka w portfelu jest warta tyle co obietnica banku centralnego i w praktyce oprócz ogólnie przyjętej umowy społecznej nie ma ona żadnej wartości. System ten pozwala na transakcje bezgotówkowe, nie ma potrzeby transportowania złota ze skarbca jednego banku centralnego do skarbca drugiego banku. Nie ma też potrzeby magazynowania i pilnowania złota. Opiera się na zaufaniu. Problem w tym że to zaufanie do scentralizowanej instytucji nazywanej bankiem centralnym może być łatwo nadszarpnięte. Scentralizowana forma zarządzania emisją pieniądza prowadzi do nadużyć, w teorii bank centralny może w dowolnej chwili generować dowolną ilość pieniądza. W praktyce są mechanizmy które mają przed tym chronić, często jednak te mechanizmy zawodzą co prowadzi do eskalacji niepożądanych cech gospodarki monetarnej.

Taką niepożądaną cechą jest np. ilość długu czyli ilość pożyczonych pieniędzy w obiegu monetarnym. W parytecie złota bank pożyczający pieniądze musiał mieć odpowiednie zabezpieczenie w postaci złota, musiał też uważać komu pożycza pieniądze bo odpowiadał za to własnym złotem. Obecnie takiego zabezpieczenia nie ma więc banki dosyć często korzystają z przywileju pożyczania pieniędzy, których w rzeczywistości nie mają. Prowadzi to do niezdrowej sytuacji i nawarstwiania się pewnego problemu. Pieniądze wydrukowane z powietrza zwiększają podaż na rynku pieniądza przez co wszystkie ceny rosną (inflacja). Inflacja jest tak na prawdę kolejnym podatkiem nanoszonym na obywateli danego systemu monetarnego, w dodatku podatkiem od którego nie można w żaden sposób uciec i który dotyczy wszystkich konsumentów bez wyjątku. Taka sytuacja skłania przeciętnego konsumenta do wydawania pieniędzy (bo i tak tracą na wartości), często jest tak że roczna stopa inflacji jest wyższa niż oprocentowanie na lokacie terminowej w banku co dodatkowo zniechęca do oszczędzania pieniędzy. Wydawanie pieniędzy jak wiemy prowadzi do ogólnego wzrostu konsumpcji. Przedsiębiorstwa widząc w tym interes występują o kolejne kredyty na dofinansowanie przyszłych przedsięwzięć i tutaj koło się zamyka. Taki ekonomiczny potworek może funkcjonować tylko w warunkach nieustannie zwiększającej się konsumpcji oraz wzrostu gospodarczego. Normalnie konsumpcja była ograniczana przez ograniczoną podaż złota a co za tym idzie i pieniądza przez co bardziej opłacało się oszczędzać i rozważnie inwestować zgromadzone pieniądze (złoto). We współczesnym modelu lepiej wydać pieniądze na cokolwiek niż je trzymać i oszczędzać.

Konsumpcja obecnie jest ograniczana jedynie na dwa sposoby: naturalnie poprzez wzrost cen surowców i zwiększenie cen produkcji i wytwarzania do niebotycznych rozmiarów lub centralnie przez tą samą instytucję, która niedawno wesoło dorzucała puste pieniądze na rynek jak do pieca czyli przez Bank Centralny. Naturalny wzrost cen surowców następuje w każdym cyklu koniunkturalnym, Centralne ograniczanie to kolejna manipulacja natomiast wzrost cen surowców (czyli ich strukturalny niedobór) to poważny problem natury globalnej. Obecny system monetarny to tak na prawdę władza banków centralnych nad wszystkim. Banki centralne mogą decydować na jaki cel przeznaczą dodrukowane pieniądze co często możemy oglądać w mainstreamowych mediach jako walkę z kryzysem poprzez dofinansowywanie dużego biznesu (np. dofinansowanie przez rząd USA producentów samochodów za pomocą preferencyjnych pożyczek w latach 2010-2013), realizację programów społecznych (programy 500+, mieszkanie+ i pochodne). Niestety wygranymi w takim systemie są zawsze banki kosztem całego społeczeństwa. Praktycznie nieograniczona możliwość manipulacji podażą pieniądza zawsze prowadzi na końcu do powstania kryzysu.

Waluta oparta o blockchain sposobem na kryzys i problemy współczesnego systemu monetarnego

Jak już wyjaśniono w poprzednim akapicie władza banków centralnych and emisją pieniądza prowadzi do wielu patologii systemu monetarnego i praktycznie sprowadza się do zasady:

“kto ma władzę nad emisją pieniądza ten ma całkowitą władzę”

Idealnym rozwiązaniem byłoby oparcie pieniądza na zaufaniu tak jak to miało miejsce w przypadku pieniądza opartego na złocie i barterze. Problem w tym że ciężko operować samym zaufaniem gdy mamy ponad 7 miliardów ludzi na świecie więc samo zaufanie odpada. Z kolei powrót do parytetu złota jest dzisiaj rozważany przez wielu ekonomistów jako remedium i lekarstwo na kryzysy inflacyjne. Możemy się z tym zgodziś ale pozostaje problem jego zabezpieczenia i transportu w dużych ilościach (im więcej złota tym większe koszty operacyjne związane z transakcjami) a poza tym złoto już było i zostało wyparte przez obecny system.

Blockchain oraz kryptowaluty oparte na nim mogą być technologią która scali zalety wszystkich systemów monetarnych a przy tym pozbędzie się wad obecnego systemu monetarnego. Waluta oparta o blockchain taka jak np. Bitcoin posiada zalety kilku systemów (złotego, barterowego i monetarnego). Głównymi zaletami kryptowalut (w tym BTC) są:

- Bardzo duża podzielność na mniejsze nominały (1$ możemy podzielić na 100 centów dla porównania 1 BTC możemy podzielić na 100 000 000 satoshi).

- Decentralizacja i niezależność. Sieć BTC w odróżnieniu od systemu bankowego nie podlega pod żaden scentralizowany organ ani organizację

- Inflacja pod kontrolą. Ilość BTC znajdujących się w obiegu jest stale kontrolowana. Ostateczna ilość jest znana i wyniesie: 21mln BTC. Po wydobyciu ostatniego BTC inflacja ustanie.

- Wymienność w każdym miejscu na świecie. Do handlu przy udziale BTC wystarczy smartfon lub inne urządzenie i dostęp do sieci internet. Nie ma potrzeby posiadania konta bankowego, papierowych pieniędzy, kart, terminali itp.

- Zaufanie do środka pieniężnego oparte jest o matematykę i kryptografię. Bank Centralny ani żadna instytucja nie może nic zrobić.

- Brak fałszerstw. Fałszerstwa są plagą współczesnych systemów monetarnych. Grupy przestępcze podrabiają pieniądze z całego świata. W przypadku kryptowalut jest to niemożliwe do wykonania.

- Brak granic. BTC w odróżnieniu od przelewów SWIFT nie przejmuje się granicami poszczególnych państw ani systemów monetarnych. Przelew do osoby siedzącej obok technicznie jest wykonywany w ten sam sposób co przelew do osoby będącej na drugiej stronie kuli ziemskiej.

- Niskie opłaty za każdy przelew lub ich brak – oczywiście każdy wypomni że podczas ostatniej bańki w 2017 przelewy w BTC były drogie i powolne to fakt! Ale obecnie opracowywane są kryptowaluty nowszej generacji gdzie teoretyczna ilość przelewów dokonywanych na sekundę może wkrótce przewyższyć pod tym względem operatorów płatniczych a opłata za przelew będzie bardzo niewielka lub wręcz zerowa!

- Możliwość wykorzystania smart-contractów czyli specjalnych elektronicznych automatycznych umów – można bardzo łatwo stworzyć zdecentralizowany system który będzie kojarzył ze sobą pożyczkodawców oraz pożyczkobiorców bez udziału pośredników. Banki obecnie biorą wysokie prowizje za udzielanie kredytów w przyszłości te prowizje mogą całkowicie zniknąć w systemie monetarnym opartym o blockchain.

- Brak opłat za posiadanie i wydanie portfela kryptowalutowego. Banki często każą płacić za prowadzenie konta, wydanie karty, lub też wprowadzają opłaty za korzystanie z funkcjonalności. W przypadku portfeli kryptowalutowych nie trzeba za nic płacić. Posiadanie portfela z dowolną ilością kryptowalut nie ponosi za sobą żadnych kosztów (poza prowizjami od transakcji które stają się coraz mniejsze a w przyszłości prawdopodobnie będą darmowe).

- Bezpieczeństwo. Klucze kryptograficzne kryptowalut są obecnie nie do złamania przez żadne oprogramowanie. Jedyny sposób w jaki złodziej może ukraść kryptowaluty to poznanie hasła-klucza. W przypadku banków sprawy wyglądają różnie, zdarzają się ataki na bankomaty, ataki z wykorzystaniem danych klienta itp. Technologicznie kryptowaluty zapewniają lepsze bezpieczeństwo niż banki.

- Transparentność transakcji – kryptowaluty można podzielić w tym względzie na dwa rodzaje: zwykłe oraz anonimowe. Zwykłe kryptowaluty takie jak Bitcoin zapewniają całkowitą transparentność transakcji w tzw. Blockchain Explorerze. Możemy podejrzeć każdą historyczną lub aktualną transakcję z każdego interesującego nas portfela. Takie rozwiązanie daje nam całkowite rozeznanie co do przepływu kapitału. W przyszłości będzie można stworzyć mechanizm który będzie śledził wszystkie transakcje powyżej określonej kwoty transakcji tak aby wykryć malwersacje, unikanie płacenia podatków itp . Anonimowe kryptowaluty starają się ukryć pochodzenie transakcji i mogą służyć do przeprowadzania tzw. anonimowych transakcji. Takie rozwiązanie może być przydatne dla małych transakcji. Obecnie każdy użytkownik może wybrać dowolną kryptowalutę i dokonań transakcji anonimowo lub transparentnie.

- Brak opłat za przewalutowanie oraz zwiększonych opłat przelewy zagraniczne. Jak już wspomniano kryptowaluty nie znają granic więc nie istnieje pojęcie przewalutowania lub opłaty za przelew międzynarodowy.

- Możliwość usprawnienia systemu fiskalnego danego państwa. Tutaj smart-contracty będą mogły posłużyć w przyszłości do obliczania i automatycznego uiszczania należnych podatków. Obecnie przepływ pieniędzy od podatnika do państwa jest kolokwialnie mówiąc “łopatologiczny”. Szereg przepisów, niejasności prawnych oraz sama “operacyjność” procesu ściągania należnych podatków sprawia że duże firmy i koncerny często nie płacą podatków lub płacą ich znacznie mniej niż powinny. W przyszłości smart-contract będzie mógł realizować pobór odpowiednich danin w każdej chwili w każdym przedsiębiorstwie dla każdej transakcji. Transparentność oraz decentralizacja systemu sprawia że taki smart-contract odpowiednio zaprojektowany będzie nieomylny.

Jak widać kryptowaluty mają szereg przewag nad obecnym systemem monetarnym. W komentarzach możecie zgłaszać swoje uwagi, jeśli jakiś ważny aspekt został pominięty to proszę o komentarz.

Definicja barteru pośredniego oraz bezpośredniego została użyta tylko na potrzeby tego artykułu w kontekście czynnika zaufania do transakcji i nie jest oficjalną definicją używaną w ekonomii.

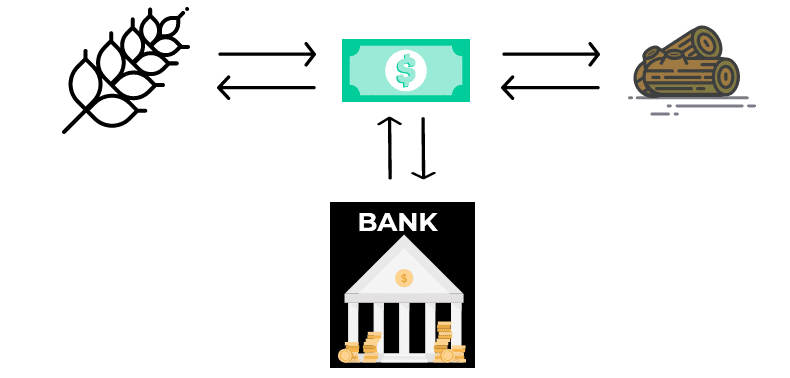

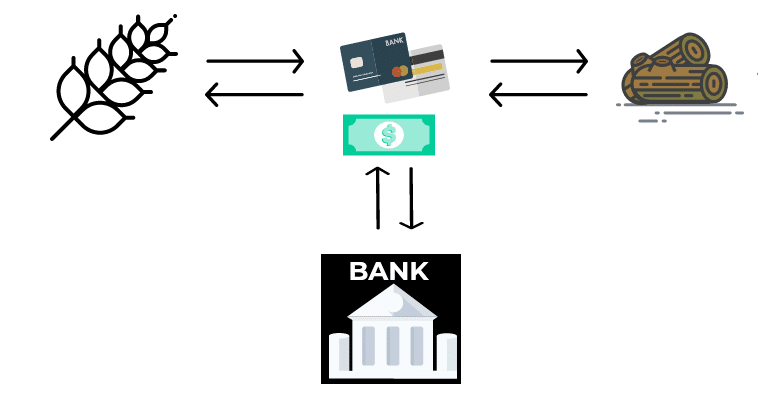

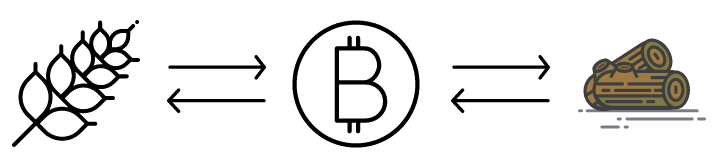

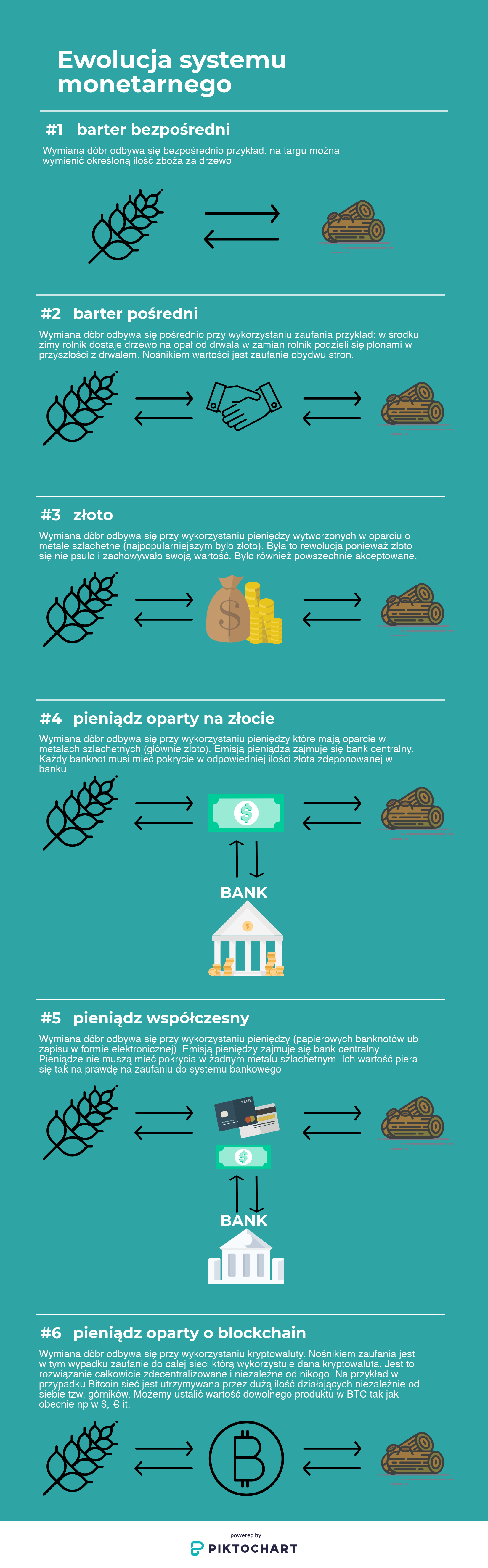

Poniżej infografika ukazująca rozwój systemu monetarnego: